Viele geben fast alles Geld aus

„Lehrjahre sind keine Herrenjahre“: Noch mehr als auf die eigentlich damit gemeinten Azubis trifft dieses alte Sprichwort auf die Studierenden zu. Zumindest in finanzieller Hinsicht, denn von den knapp drei Millionen Kommilitoninnen und Kommilitonen an den deutschen Hochschulen erhielt 2020 nicht einmal jeder sechste Leistungen nach dem BAföG. Im selben Jahr betrug der durchschnittliche monatliche BAföG-Förderbetrag 574 Euro. Wer kein BAföG bekommt, jobbt in der Regel und/oder wird von den Eltern unterstützt. Insgesamt hatten 2020 knapp 81 Prozent der Studierenden ein eigenes Einkommen.

Mit der Frage, wie viel den Studis monatlich zur Verfügung steht und was am Monatsende davon übrig bleibt, hat sich das Statistische Bundesamt beschäftigt. Demnach konnten allein wohnende Studierende im Jahr 2018 monatliche Einnahmen von durchschnittlich rund 1060 Euro verzeichnen. Davon stammten statistisch gesehen 390 Euro aus einer eigenen Erwerbstätigkeit, 460 Euro aus Unterstützungen der Eltern oder anderer Privatpersonen und der Restbetrag aus Leistungen wie BAföG oder Kindergeld.

Von den 1060 Euro gaben die jungen Leute im Schnitt 1030 Euro im Laufe des Monats direkt wieder aus – und dies waren die größten Kostenfaktoren:

- 380 Euro fürs Wohnen

- 140 Euro für Lebensmittel

- 110 Euro für Freizeit und Kutur

- 80 Euro für Verkehrsmittel

Bei den genannten Zahlen handelt es sich um bundesdeutsche Durchschnittszahlen. Natürlich gibt es gerade bei den Wohnkosten große regionale Unterschiede. So zahlt man derzeit für eine 30-Quadratmeter-Wohnung pro Quadratmeter durchschnittlich:

- 8,57 Euro in Dresden

- 11,87 Euro in Göttingen

- 16,10 Euro in Hamburg

- 18,67 Euro in Berlin

- 24,50 Euro in München

Geld ansparen: Mission impossible?

Vielleicht lebst du ganz ähnlich wie die jungen Leute in den Rechenbeispielen. Bestimmt weißt auch du: Angesichts dieser Zahlen scheint es nahezu ausgeschlossen, dass Studierende Geld ansparen, um für ihre finanzielle Zukunft – die nähere ebenso wie die ferne – vorzusorgen. Dabei ist gerade jetzt der richtige Zeitpunkt, um mit der eigenen finanziellen Vorsorge zu beginnen, weiß Jesse Dorval. Jesse ist 28 und berät an seinem tecis Standort in Mannheim seit sechs Jahren vor allem junge Menschen in Sachen Finanzen. „Tatsächlich haben viele Studierende, die zu mir kommen, Geldsorgen“, erzählt der Branch Manager. „Sie jobben, bekommen verschiedene Formen der Unterstützung. Und obwohl das Einkommen gering ist, haben manche sogar einen Auslandsaufenthalt als ein wesentliches Nahziel vor Augen.“

Um ihnen nicht nur den geplanten Auslandsaufenthalt zu ermöglichen, sondern gleichzeitig schon jetzt die Weichen für ein finanziell selbstbestimmtes Leben zu stellen, beginnt Jesse oftmals mit einem simplen Einnahmen-Ausgaben-Check. „Dieser dient dazu, die heimlichen Geldfresser aufzuspüren und auszuschalten“, erklärt der Finanzexperte. „Zum Beispiel sind die Beiträge fürs Fitnessstudio ein Posten, den viele einsparen könnten, weil sie sowieso kaum hingehen oder Alternativen an der Universität nutzen können. Oder sie haben einen veralteten und überteuerten Handyvertrag. Vielleicht sind es auch monatliche Abos für digitale Dienste, die sie im Grunde gar nicht brauchen.“ Eine weitere Möglichkeit, um unnötige Ausgaben zu vermeiden, bietet zum Beispiel ein Vergleich der Strompreise bei verschiedenen Anbietern.

Ganz wichtig: umdenken!

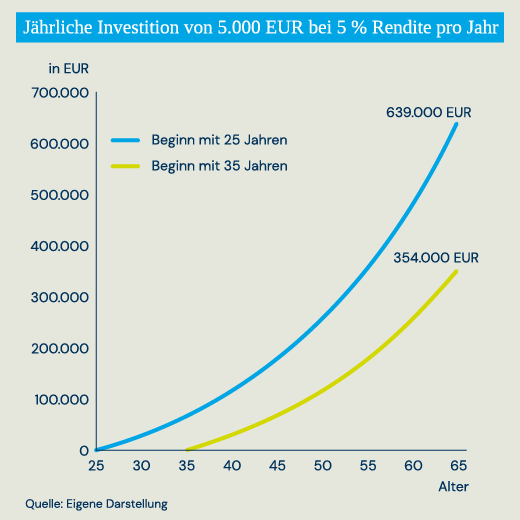

Anhand des Einnahmen-Ausgaben-Checks, so Jesse, käme praktisch jeder in die Lage, wenigstens einen Euro pro Tag oder 30 Euro im Monat anzusparen. „Das klingt nicht nach viel. Aber hier lohnt sich wirklich ein Blick auf den Zinseszinseffekt, den Albert Einstein einst als das achte Weltwunder bezeichnete: Wer 45 Jahre lang 30 Euro im Monat zu sechs Prozent anlegen könnte, hätte am Ende knapp 80.000 Euro Kapital – obwohl er nur 16.200 Euro eingezahlt hat.“

Die sechs Prozent freilich gibt es nicht auf dem Sparbuch – hierfür ist trotz aller Risiken der Schritt an den Kapitalmarkt unumgänglich. Genau hier liegt nach Jesses Erfahrung aber der Irrglaube: „Viele Studierende denken, man müsse reich sein, um zu investieren. Sie nehmen sich vor, später Vermögen aufzubauen, wenn sie mehr verdienen. Ich halte das für grundlegend falsch – sie sollten sofort beginnen. Denn etwa drei bis fünf Jahre nach Studienbeginn steht in der Regel der Umzug in die erste eigene Wohnung an, die auch ausgestattet werden muss. Zudem klappt es in vielen Fällen später mit dem regelmäßigen Sparen auch gar nicht mehr, wenn man sich nicht frühzeitig daran gewöhnt hat.“ Um nochmal zu unserem Beispiel zurück zu kommen: Wer nur zwei Jahre später anfängt, monatlich 30 Euro zu sparen, kommt bei 6 Prozent Ertrag pro Jahr nur noch auf rund 70.000 Euro nach 43 Jahre.

Viele geben fast alles Geld aus

Jesses wichtigste Mission ist deshalb, den jungen Menschen die Scheu vorm Investieren zu nehmen. „Auch mit einem geringen oder unregelmäßigen Einkommen, wie es Studierende oft haben, kann man bereits versuchen, Vermögen aufzubauen. Es gibt Produkte wie zum Beispiel ETFs oder auch aktiv gemanagte Fonds, die sehr flexibel gehandhabt werden können. Wenn das Geld kurzfristig knapp ist, kann man pausieren, und wenn später mehr Einkommen da ist, die Einzahlungsbeträge entsprechend erhöhen.“

Jesses wichtigster Trick

Einen entscheidenden Tipp hat Jesse Dorval für seine jungen Kundinnen und Kunden. „Viele nehmen sich vor, am Monatsende das noch übrig gebliebene Geld zu sparen. Viel schlauer ist es aber, schon am Monatsanfang den gewünschten Sparbetrag abzuzwacken und dann mit dem Rest auszukommen. Probiert es aus – es kann funktionieren! Und es bringt euch wirklich weiter bei der Erfüllung eurer finanziellen Ziele.“

Es sind aber nicht nur Insidertipps wie diese, die dafürsprechen, eine professionelle Beratung wie die von Jesse in Anspruch zu nehmen. „Beim Vergleichsportal im Internet zum Beispiel ist es für die Kundinnen und Kunden oft sehr schwer, die Qualität der Produkte zu beurteilen“, erklärt der tecis Branch Manager. „Die Angebote im tecis Portfolio hingegen sind alle intern vorausgewählt und nach eigenen strengen Qualitätskriterien geprüft. Gerade bei Versicherungen ist nicht nur der Preis ein wichtiges Vergleichskriterium, sondern auch die Leistung. Denn die Bedingungswerke sind bei vielen Produkten so komplex, dass man da als Laie kaum durchsteigt. Ebenfalls wichtig: Wie ist die Unterstützung im Leistungsfall? Bei tecis steht ein starkes Backoffice zur Verfügung und hilft bei der Kommunikation mit den Versicherungen. Die Kolleginnen und Kollegen dort wissen, worauf es ankommt, und lassen niemanden im Regen stehen. Dazu kommt, dass wir als Berater stets up to date sind. Gerade im Studium hat man ja viel um die Ohren und bekommt nicht unbedingt von bestimmten Gesetzesänderung etwas mit. Genau dafür sind wir da.“

(Was Jesse damit meint: Hast du zum Beispiel schon von der bevorstehenden Rechnungszinssenkung zum 01.01.2022 gehört? Wir schon – und wenn du wissen willst, worum es da geht, schau am besten unser kurzes Video dazu an.)

Und auch auf der ganz persönlichen Ebene bekämen viele Studierende wichtige Impulse aus den Beratungsgesprächen, berichtet Jesse. „Viele sind noch in einer Art Findungsphase, wenn sie das erste Mal zu mir kommen. Sie wissen noch nicht so genau, wohin sie im Leben wollen. Gemeinsam ist den meisten Studierenden, dass sie sich wünschen, den für sie richtigen Job zu finden. Neben der finanziellen Beratung biete ich deshalb auch eine Potenzialanalyse der persönlichen Stärken und Schwächen an. Das kann sehr dabei helfen, die eigenen Lebensziele zu definieren.“

Und was ist mit den Versicherungen?

Jetzt hast du eine Menge darüber gelernt, wie Studierende mit etwas Unterstützung ihre oftmals knappen Finanzen managen und dadurch frühzeitig für eine finanziell selbstbestimmte Zukunft vorsorgen können. Lass uns nun noch kurz darüber reden, welche Versicherungen du brauchst – denn auch dabei unterstützen dich tecis Berater wie Jesse.

„Zunächst einmal rate ich allen Studierenden, sich darüber zu informieren, wie es um ihre Krankenversicherung steht“, erzählt Jesse. „Manche können weiterhin in der Familienversicherung bleiben, andere müssen sich selbst versichern. Der zweite wichtige Punkt ist für mich die Privathaftpflicht – und hier sollten z.B. auch Mietsachschäden unbedingt enthalten sein.“

Außerdem, so Jesse weiter, ist der Studienbeginn ein guter Zeitpunkt für die Absicherung der eigenen Arbeitskraft – also die Vorsorge für den Fall, dass du vor dem Erreichen der regulären Altersrente deinen erlernten Beruf nicht mehr ausüben kannst oder sogar ganz aus dem Erwerbsleben ausscheiden musst. Dafür gibt es verschiedene Möglichkeiten – und genau wie beim Vermögensaufbau, der später als zusätzliche Altersvorsorge dient, spielt auch bei dieser Form der Absicherung der Faktor Zeit eine wichtige Rolle. Denn wer als junger Mensch eine Berufsunfähigkeitsversicherung abschließt, kann, so Jesse, auf diese Weise oftmals „seinen Gesundheitszustand quasi einfrieren“: Die Beiträge können durch bestehende Vorerkrankungen steigen. Je jünger und gesünder man also ist, desto günstiger fallen sie in der Regel aus. „Und auch junge Menschen sollten das Risiko einer Berufsunfähigkeit nicht unterschätzen. Immer mehr Leute erhalten heutzutage schon frühzeitig schwerwiegende Diagnosen.“ Das Gute an einem zeitigen Abschluss: Die versicherte BU-Rente kann häufig später ohne erneute Gesundheitsprüfung erhöht werden. Hierzu müssen allerdings besondere Ereignisse wie der Abschluss der Ausbildung oder des Studiums erfüllt sein.

Höchste Zeit also, dass du deine finanzielle Zukunft in die Hand nimmst, und zwar lieber heute als morgen.

Weil die Zukunft dir gehört.

Du hast es satt, dass am Ende des Geldes immer noch so viel Monat übrig ist? Deine finanzielle Zukunft ist dir wichtig? Dann lass dich von uns beraten.

Menschen wie Jesse inspirieren dich und auch du möchtest deiner Generation zu einer finanziell selbstbestimmten Zukunft verhelfen? Dann werde jetzt Teil unseres Teams!