Finanzielle Rücklagen, Cash-Stuffing, Vermögensaufbau und Co.: Finanzen Clever aufstellen

Rücklagen, Notgroschen, finanzielles Polster, etwas auf der hohen Kante haben … oder einfach Ersparnisse. Wie du das Geld nennst, das du für schlechte Zeiten beiseitelegst, ist egal, denn das Ziel ist immer das gleiche: die finanzielle Selbstbestimmung auch in Zukunft zu sichern. Wir geben Tipps, was du dabei beachten kannst, und verraten dir, wie wir von tecis dich als teamzukunft dabei unterstützen können.

Warum brauche ich einen Notgroschen?

Es gibt Momente im Leben, in denen scheint alles schiefzulaufen: Da geht auf der Fahrt zur Arbeit das Auto kaputt, die Nebenkostenabrechnung fällt deutlich höher aus als erwartet und die Waschmaschine schleudert nicht mehr richtig. Manchmal reicht auch schon einer dieser unglücklichen Momente aus, um das eigene Konto beträchtlich in Schieflage zu bringen. Weitere denkbare Szenarien sind unerwartete Tierarztkosten oder der vorübergehende Jobverlust. Genau für solche Eventualitäten ist eine gewisse finanzielle Rücklage wichtig, wenn du nicht auf das Geld anderer Familienmitglieder oder deiner Bekannten angewiesen sein willst.

Wie viel Geld sollte ich als Notgroschen zurücklegen?

Als Faustregel gilt allgemein, dass mindestens drei bis sechs Monatsgehälter als Rücklage vorhanden sein sollten. Welche Rücklagenhöhe für dich persönlich sinnvoll wäre, hängt jedoch davon ab, welches Einkommen und vor allem, welche Fixkosten du im Alltag hast. Ebenfalls ein wichtiger Faktor ist, ob du gewisse Unsicherheiten absichern musst. So benötigen beispielsweise Singles in der Großstadt mit einer kleinen Mietwohnung und keinerlei finanziellen Verpflichtungen im Normalfall geringere Rücklagen als eine Familie mit Kindern, einem Hauskredit und zwei Autos.

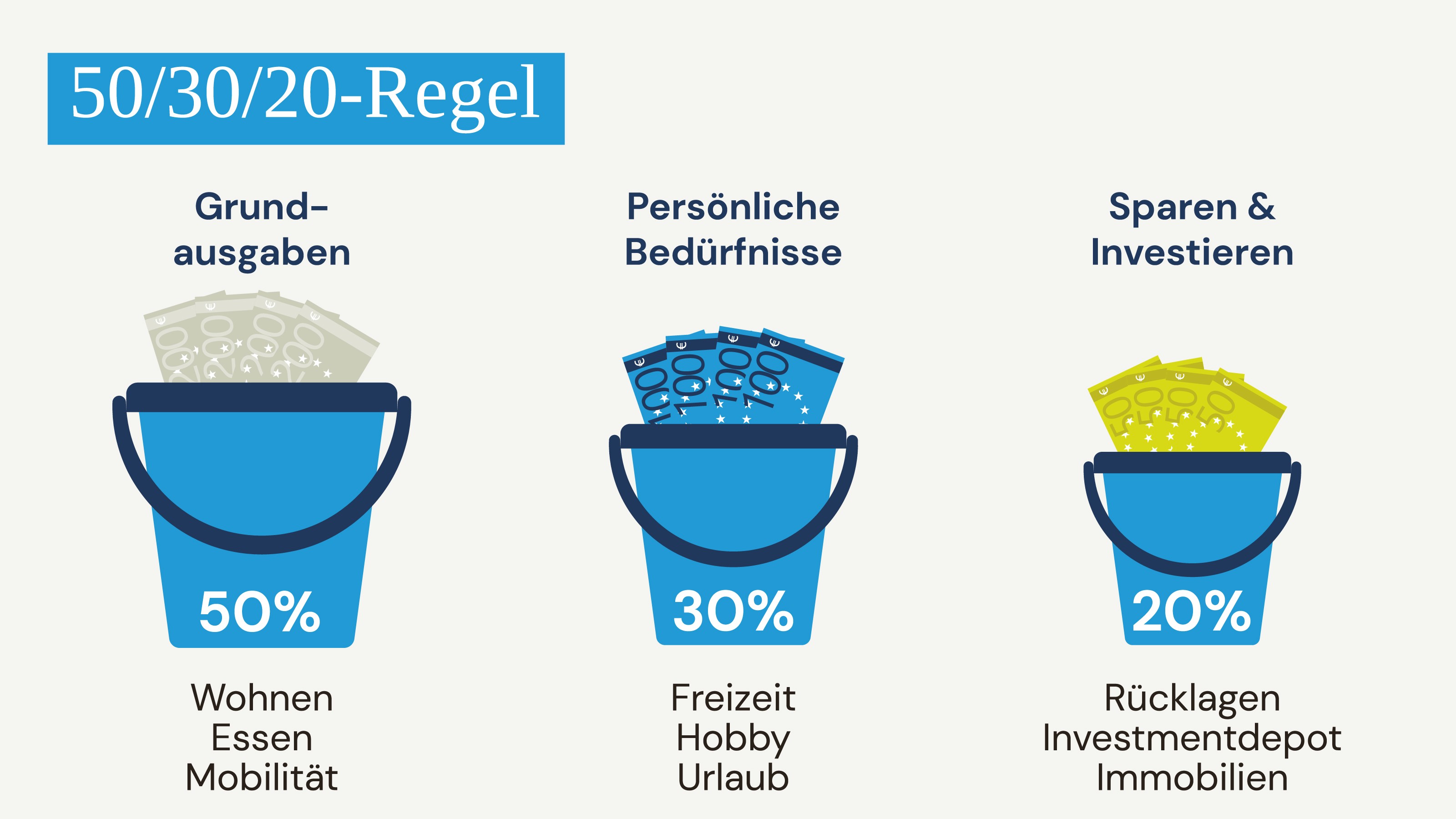

Um deinen persönlichen Notgroschen zu ermitteln, kann dir beispielsweise die 50/30/20-Regel helfen. Diese teilt dein Nettoeinkommen in drei Bereiche auf. 50 Prozent davon werden Fixkosten und Grundausgaben zugeteilt – dazu zählen Wohnkosten sowie Ausgaben für Nahrungsmittel und Mobilität (Auto, öffentliche Verkehrsmittel etc.). 30 Prozent werden für Freizeit und persönliche Bedürfnisse beiseitegelegt, also für Dinge wie Kino, Shopping, Sportkurse, Restaurantbesuche, Partys oder auch Urlaub. Quasi alles, was dir Spaß macht und wichtig ist. Die restlichen 20 Prozent werden schließlich zum Sparen und/oder zur Tilgung von Schulden beiseitegelegt. Auch deinen Vermögensaufbau, deine private Altersvorsorge oder das Sparen auf eine Immobilie würdest du über diesen Teil abdecken.

20 Prozent zu sparen ist dir nicht möglich? Dann kannst du natürlich auch eine andere Einteilung der Töpfe vornehmen, wie beispielsweise 60/25/15 oder 70/20/10. Es ist jedoch empfehlenswert, mindestens zehn Prozent deines Gehalts zu sparen, damit du ausreichend finanzielle Rücklagen bilden kannst und im Ernstfall gut aufgestellt bist.

Nimm deine Finanzen selbst in die Hand und komm ins teamzukunft!

tecis unterstützt dich dabei, gut informiert und selbstbestimmte finanzielle Entscheidungen zu treffen. Dabei stehen wir dir mit unserer Expertise und einem Zugang zu den besten Finanzlösungen und -produkten zur Seite.

Geld einteilen mit Cash-Stuffing

Eine weitere Methode, mit der du dein Geld einteilen kannst, ist das sogenannte Cash-Stuffing. Dieses sorgt aktuell vor allem auf TikTok bei der Gen Z für ein Comeback des Bargelds. Beim Cash-Stuffing – auch Umschlagmethode genannt – wird das eigene Budget physisch auf verschiedene Umschläge verteilt. Wie bei der 50/30/20-Methode gibt es auch hier unterschiedliche Ausgabekategorien, denen ein gewisses Budget zugeordnet wird, nur dass es beim Cash-Stuffing meist Umschläge statt Töpfe sind. Der Sinn dahinter ist, sich der eigenen Ausgaben bewusster zu werden und diese direkt vor Augen zu haben. Bei Zahlungen über EC-Karte, Kreditkarte, Online-Bezahldienste und Co. ist dies nicht immer der Fall. Denn oft wird die Zahlung mit virtuellem Geld als weniger „schmerzhaft“ empfunden und führt dadurch zu einem höheren Konsum.

Jedoch kann zu viel Bargeld im Haus nicht nur Diebe anlocken, sondern birgt noch ein ganz anderes Problem: Bargeld verliert durch die Inflation an Wert. Natürlich tut es dies auch, wenn es einfach nur auf deinem Konto schlummert, dennoch lässt sich die Einteilung des eigenen Budgets auch über Apps vornehmen, sodass du gespartes Geld direkt für den Vermögensaufbau nutzen kannst.

Tipp: Greife nur auf deine Rücklagen zurück, wenn es wirklich keine andere Option mehr gibt. Kannst du an anderer Stelle sparen? Welche Zahlungen kannst du möglicherweise aufschieben? Hat die Ausgabe wirklich Priorität? Und wenn du doch auf deinen Notgroschen zurückgreifen musst, dann überlege genau, ob du auch hier etwas einsparen kannst.

Spartipps

Ein Gefühl für deine Einnahmen und Ausgaben zu bekommen, ist die Basis, um Geld zu sparen. Dabei ist es egal, ob du über ein Haushaltsbuch, eine Excel-Tabelle oder entsprechende Apps deine Finanzen im Blick hast. Wichtig ist, dass du nach und nach einschätzen kannst, wie viel Geld du monatlich wofür ausgibst. Vielleicht entdeckst du dabei auch das ein oder andere Sparpotenzial. Denn selbst vermeintliche Kleinigkeiten wie dein täglicher Cappuccino to go oder ein ungenutztes Streaming-Abo können am Ende vor allem addiert eine beträchtliche Sparsumme bilden. Erhältst du Bonuszahlungen, Weihnachts- oder Urlaubsgeld? Oder hast du eine Steuerrückzahlung erhalten? Natürlich ist es schön, sich von diesem Geld auch etwas zu gönnen. Überlege aber genau, ob du das Geld nicht lieber sparen willst – beispielsweise für größere Notfälle, für die Erfüllung deines Traums vom Eigenheim oder um deinen privaten Vermögensaufbau anzugehen oder aufzustocken.

Weitere Spartipps, die dir helfen können, dein Geld effizienter einzusetzen:

- Essenspläne und Einkaufslisten anlegen. Wer ohne Plan und hungrig einkauft, tendiert dazu, Dinge zu kaufen, die eigentlich nicht notwendig sind. Oder dazu, zu viel zu kaufen. Werden Lebensmittel dann schlecht, weil du diese nicht rechtzeitig aufbrauchen kannst, ist dies quasi herausgeworfenes Geld. Daher sind Essenspläne und Einkaufslisten hilfreich. So kannst du beispielsweise gezielt nach Angeboten schauen und daran deinen Einkauf sowie Speiseplan orientieren.

- Auf No-Name-Produkte setzen. Die Eigenmarken der Discounter oder No-Name-Produkte müssen nicht schlechter sein als teure Markenprodukte. Im Gegenteil, denn oft stecken selbst hinter diesen Produkten bekannte Markenhersteller. Und selbst, wenn das nicht der Fall ist: Probiere einfach einmal, eines deiner Markenprodukte durch ein günstigeres zu ersetzen. Wer weiß: Vielleicht schmeckt dir das Ersatzprodukt sogar besser?

- Versicherungs- und Finanzverträge prüfen. Habt ihr als Paar noch zwei Haftpflichtversicherungen? Oder seid ihr seit Jahren aus Gewohnheit bei dem gleichen Anbieter mit deiner Kfz-Versicherung? Nimm deine Versicherungs- und Finanzverträge einmal unter die Lupe und schau, wo du eventuell Sparpotenziale aufdecken oder mehr Leistung für dein Geld bekommen kannst. Wir helfen dir gerne dabei!

mytecis: Die Zukunft ist digital

Kennst du schon unser mytecis Kundenportal? Sei zu jeder Zeit und in jeder Lebenssituation stets auf dem Laufenden rund um deine Finanzen: aktuelle Vertragsdaten, alle Konten und Depots auf einen Blick, Schadensregulierung und der direkte Draht zu deiner persönlichen Beratung.

Profitiere ebenfalls von attraktiven Benefits und Rabatten bekannter Marken in deiner Vorteilswelt.

- Sparsam kochen. Vorkochen kann nicht nur Zeit, sondern auch Energie sparen. Denn wenn du von einem Gericht größere Mengen kochst, kannst du davon mehrere Tage essen, musst den Herd aber nur einmal anstellen. Ein weiterer Spartipp: Nutze beim Kochen nur so viel Wasser wie nötig oder dämpfe dein Gemüse doch einfach. Damit sparst du nicht nur Wasser und Strom, sondern kochst gesünder, da die schonende Methode gut für den Erhalt der Vitamine und Nährstoffe ist.

- Heizkosten reduzieren. Die erhöhten Energiekosten aufgrund des Kriegs gegen die Ukraine sorgen dafür, dass viele Menschen bereits Sparmaßnahmen im Alltag ergriffen haben, mit denen sie ihren Energieverbrauch reduzieren können. Gute Möglichkeiten sind dabei digitale Thermostate, die sich zeitlich steuern lassen, oder Funktionen wie die Nachtabsenkung bei der Heizung.

- Stand-by-Betrieb abstellen. Wusstest du, dass auch im Stand-by-Betrieb Strom verbraucht wird? Das mag für ein einzelnes Gerät nicht viel sein, addiert sich im Haushalt jedoch schnell mit Fernseher, Stereoanlage, PC und Handyladegeräten. Daher lassen sich auch hier kleinere Summen sparen.

- Secondhand kaufen statt nagelneu. Egal ob Bücher, Kleidung oder Elektronik: Der Kauf von Secondhandware ist längst alltagstauglich und schont sowohl den Geldbeutel als auch die Umwelt. Inzwischen gibt es jede Menge Plattformen, über die alltägliche Dinge ein neues Zuhause suchen. Möglicherweise hast du selbst Dinge in deinem Haushalt, die du nicht mehr benötigst? Dann lässt sich zusätzliches Geld über deren Verkauf erwirtschaften. Dies kostet zwar ein bisschen Zeit, kann sich aber lohnen.

- Das Inflationsausgleichsgesetz nutzen. Mit dem Inflationsausgleichsgesetz entlastet der Gesetzgeber Bürgerinnen und Bürger mit verschiedenen finanziellen Vorteilen, damit sie mehr Netto vom Brutto haben. So stiegen beispielsweise der Grundfreibetrag, das Kindergeld, der Kinderfreibetrag und der Freibetrag für den Solidaritätszuschlag zum Jahreswechsel. Dadurch steht dir mehr Geld zur freien Verfügung. Dieses kannst du beispielsweise einsetzen, um deinen Vermögensaufbau zu optimieren oder die Vorteile der betrieblichen Altersversorgung zu nutzen.

Langfristiger Vermögensaufbau gegen die Inflation

Die Inflation ist ein Maß dafür, wie stark die Lebenshaltungskosten steigen. Liegt diese Teuerung über den allgemeinen Zinsen, ist es in der Regel keine gute Idee das eigene Vermögen auf dem Sparbuch oder Girokonto liegen zu lassen, da es dort nur an Wert verliert, die Kaufkraft also geringer wird. Der Wert von Sachen dagegen bleibt, solange diese ihren Nutzwert/Materialwert behalten. So wird beispielsweise eine Zahnbürste ihren Nutzwert auch noch in zehn Jahren behalten und möglicherweise im Preis gestiegen sein. Geld wird durch die Inflation jedoch weniger wert. Damit dein Vermögen also nicht schwindet, sondern sich im besten Fall oberhalb der Inflation weiter aufbaut, kann es sich lohnen, freies Kapital – also Geld, das du nirgendwo benötigst oder einplanen musst – für deinen Vermögensaufbau einzusetzen. Vor allem eignen sich langfristige Investitionen – also Investitionen ab einer Laufzeit von fünf Jahren – in sachwertorientierte Anlagen wie beispielsweise Aktien, ETFs, aktiv gemanagte Fonds, Immobilien oder andere Sachwerte.

Sachwerte für den Vermögensaufbau

Als Sachwerte werden Anlagegüter bezeichnet, die einen materiellen (Nutz-)Wert haben und in physischer Form bestehen. Darunter fallen beispielsweise Immobilien, Gold oder Aktien, die Anteile an Unternehmen und dessen Eigenkapital verbriefen. Das Gegenteil sind „Geldwerte“, deren Wert auf einem Versprechen beruht und die keinen praktischen Nutzen haben.

Sachwerten wird die Eigenschaft zugesprochen, dass sie in der Regel als krisensicher gelten und bei Inflation eher einen Schutz vor Kaufkraftverlust bieten. Denn ihr eigenständiger (Nutz-)Wert ist vor allem von Angebot und Nachfrage abhängig. Wird das Geld durch die Inflation weniger wert, so steigt der Preis für die Sachwerte, solange deren Nutzen und der entsprechende Nutzwert nach wie vor vorhanden sind.

Bevor du nun anfängst zu überlegen, welche Methode für deinen Vermögensaufbau die richtige ist, haben wir noch ein paar wichtige Tipps für dich:

- Lege nicht alle Eier in ein Nest, sondern streue dein Kapital möglichst über mehrere Produkte. So kannst du Risiken minimieren, sollte eine deiner Anlagen langfristig nicht gewinnbringend performen.

- Gehe deinen Vermögensaufbau nur mit Geld an, das du auch wirklich entbehren kannst. Denn je nach Anlageform kann deine Geldanlage einem gewissen Risiko unterliegen.

- Schwankungen am Markt erfordern Geduld, um schwierige Phasen auszusitzen. Vermeide daher übereilte, emotionale Handlungen.

- Sei dir darüber im Klaren, worauf es dir bei deiner Geldanlage ankommt. Wofür sparst du? Ist dir Sicherheit oder Rendite wichtiger? Oder sollte sich beides die Waage halten? Wie lange kannst du auf das angelegte Geld verzichten?

Unterstützung für deinen Vermögensaufbau

Du möchtest deine Ersparnisse oder regelmäßig jeden Monat ein Teil deines Einkommens anlegen, weißt aber nicht, wie du anfangen sollst? Wir beraten dich, welche Investments für dich am besten geeignet sind und wie du deine Sparziele erreichen kannst. Werde Teil von teamzukunft und lass dich beraten!

Möglichkeiten zum Vermögensaufbau

Aktien, ETFs und Fonds

Während du mit Aktien in Anteile an Unternehmen investierst, die als Aktiengesellschaft (AG) firmieren, wird dein Kapital über Fonds oder ETFs auf viele verschiedene Aktien verteilt, wodurch das Risiko, das mit solchen Investitionen einhergehen kann, gestreut wird. ETFs sind festgelegte Aktienpakete, die die Wertentwicklung eines Börsenindex abbilden und in der Regel Fondsmanagerin oder Fondsmanager nicht benötigen. Aktiv gemanagte Fonds sind dagegen eine Sammlung aus Aktien verschiedener Unternehmen, die von einer Fondsmanagerin oder einem Fondsmanager – manchmal sogar durch ein ganzes Team – betreut werden, um für deine Investitionen eine bessere Performance zu erreichen, als es der Markt vorgibt. Kosten fallen sowohl bei ETFs als auch bei Fonds an – etwa Verwaltungsgebühren, Transaktionsgebühren, Kosten für das Depot, Lizenz- und Vertriebsgebühren sowie gegebenenfalls Beratungskosten. Bei ETFs werden keine Managementkosten fällig, weshalb sie mit ca. 1,1 Prozent unter den Kosten aktiver Fonds liegen, bei denen du mit durchschnittlich 1,5 Prozent rechnen kannst.

Der Vorteil solcher Geldanlagen ist, dass sie eine hohe Rendite einbringen sowie durch ihre Liquidität in der Regel jederzeit gekauft und wieder verkauft werden können. Trotz der Inflation können zudem Unternehmen mit Preissetzungsmacht stabile Gewinne erzielen, von denen du als Anlegerin oder Anleger dann ebenfalls profitierst. Ein Nachteil ist, dass Aktien, ETFs und Fonds Schwankungen unterliegen, wodurch Anlegende auch Geld verlieren können. Daher ist es wichtig, bei solchen Investments Emotionen außen vor zu lassen und einen langfristigen Anlagehorizont zu fokussieren, um Schwankungen aussitzen zu können. Zudem fallen Kosten für beispielsweise Depot, Verwaltung oder gegebenenfalls Ordergebühren an.

Geldanlage mit Immobilien

Entscheidest du dich für eine Immobilie, um Vermögen aufzubauen, hast du zwei Möglichkeiten: Entweder nutzt du die Immobilie, um selbst darin zu wohnen, oder du nutzen diese als Mietobjekt. Ein Eigenheim kann als Teil deiner Altersvorsorge fungieren, da du keine Miete zahlen und dir keine Gedanken über Mieterhöhungen machen musst. Jedoch gilt es zu bedenken, dass du eine Instandhaltungsrücklage benötigst, sollten Renovierungen, Modernisierungen oder Umbauten anstehen. Preisschwankungen können für Besitzerinnen und Besitzer eines Eigenheims weniger relevant sein, da sie ihre vier Wände länger bewohnen und diese auch einen intrinsischen oder ideellen Wert haben.

Ein weiterer Vorteil sowohl bei Eigenheimen als auch bei Immobilien als Kapitalanlage ist, dass der Wert von Immobilien trotz zwischenzeitlicher Schwankungen in der Vergangenheit langfristig gestiegen ist. Finanzierst du deine Immobilie außer über Eigenkapital zudem über einen Kredit, kann dir die Inflation tatsächlich entgegenkommen, da der reale Wert deiner Schulden durch die Inflation sinkt.

Erwirbst du eine Immobilie als Kapitalanlage, kannst du außerdem von Steuervorteilen profitieren und durch Mietzahlungen den Aufbau deines Vermögens vorantreiben. Bedenke jedoch auch hier, dass Instandhaltungskosten anfallen und neben Bauzinsen auch Rohstoffpreise gestiegen und Dienstleistungen teurer geworden sind. Vor allem bei Altbauten kann dies für hohe Instandhaltungskosten sorgen.

Vermögensaufbau mit Gold und anderen Rohstoffen

Seit Jahrtausenden ist Gold ein wertvolles Zahlungsmittel und hat aufgrund seiner Seltenheit zudem einen intrinsischen Wert. Außerdem hat sich der Goldpreis in den vergangenen Jahren positiv entwickelt. Dies macht das Edelmetall zu einem attraktiven Investment. Bedenke jedoch, dass Gold keine Dividenden oder Zinsen abwirft, der Goldpreis Schwankungen unterliegt und Gold in Form von Barren oder Schmuck vor Diebstahl gesichert werden sollte. Die Lagerung in einem Tresor oder bei einer Bank ist beispielsweise meist kostenpflichtig. Sogenannte Exchange Traded Commodities (ETCs), also Gold-Zertifikate, können eine Alternative sein, bergen jedoch das Risiko, dass die herausgebende Bank zahlungsunfähig wird.

Fazit

Ein gutes Rücklagenpolster ist jederzeit wichtig, um im Ernstfall finanziell selbstbestimmt zu bleiben. Wir fassen noch einmal die wichtigsten Informationen für dich zusammen:

- Ein Sparplan kann dir helfen, Rücklagen anzusparen. Hier gibt es beispielsweise die 50/30/20-Regel, mit der du 50 Prozent deines Einkommens für Grundausgaben, 30 Prozent für persönliche Bedürfnisse und 20 Prozent zum Sparen und Investieren einsetzt.

- Eine weitere Methode, um finanzielle Rücklagen zu bilden, ist das sogenannte Cash-Stuffing, bei dem du dein Geld physisch auf verschiedene Umschläge verteilen kannst, um deine Ausgaben im Blick zu behalten. Dies hat jedoch auch Nachteile, wie die potenzielle Diebstahlgefahr und den Wertverlust durch die Inflation.

- Sparen, um ausreichend Rücklagen zu bilden, lässt sich im Alltag in vielen Situationen – beispielsweise beim Einkaufen, Kochen oder mit einem Check der Finanz- und Versicherungsverträge.

- Rücklagen angesichts der Inflation auf dem Konto oder Sparbuch liegen zu lassen, ist denkbar ungünstig, da sie dort nur an Wert verlieren.

- Sachwerte wie beispielsweise Immobilien gelten in der Regel trotz auch hier bestehender Risiken als krisensicherer und können angesichts der Inflation eher einen Schutz vor dem Kaufkraftverlust bieten.

- Freies Kapital kannst du zum langfristigen Vermögensaufbau nutzen. Dabei gilt es, deine Anlagen breit zu streuen und die Strategie zu finden, die zu dir passt.

Mit teamzukunft finanzielle Entscheidungen auch in Zukunft selbstbestimmt treffen

Du wünschst dir Unterstützung bei der Bildung von Rücklagen, willst deine Finanzen optimieren oder Vermögen aufbauen? Wir helfen dir gerne dabei. Komm ins teamzukunft.